Berufsunfähigkeitsversicherung Freiburg

Als unabhängiger Versicherungsmakler aus Freiburg, erleben wir in der täglichen Beratung, dass sich Arbeitnehmer und Selbständige leider viel zu wenig mit dem Thema Arbeitskraftabsicherung beschäftigen. Den umfangreichsten Scchutz bietet hierbei eine Berufsunfähigkeitsversicherung (BU). In der Regel ist jeder von seiner Arbeitskfraft abhängig, das heißt darauf angwiesen ein regelmäßiges Einkommen zu beziehen. Finanzielle Verpflichtungen wie Miete, eine Baufinanzierung, der regelmäßige Lebensmitteleinkauf etc. stehen jeden Monat an und können ohne den gewohnten Geldeingang nicht gestemmt werden. Denoch haben nur wenige entsprechende Maßnahmen für den Fall einer Berufsunfähigkeit getroffen. Warum? Die meisten Menschen gehen davon aus, dass entweder schon nichts passiert oder im Fall der Fälle der Staat einspringt.

Dass dies ein Irrglaube ist und kein Weg an einer Berufsunfähigkeitsversicherung vorbeiführt, zeigt Ihnen dieser Beitrag!

Wir helfen dabei, die richtige Berufsunfähigkeitsversicherun zu finden. Sie sind auf der Suche nach einer Beratung? Dann sind Sie hier richtig!

Im Raum Freiburg gehören wir zu den führenden, unabhängigen Beratern und haben eine goße Expertise bei der Arbeitskraftabsicherung und arbeiten ausschließlich mit anonymen Risikovoranfragen vor einer Antragseinreichung, was einem Vertrer von Versicherung nicht bieten können!

|

Ihr Finanzberater und Versicherungsmakler in FreiburgMarian Lotze, Spezialist für die Arbeitskraftabsicherung Termin anfragen* 07668 9951059 marian.lotze@suedcuranz.de *Wir beraten Sie kostenlos und unverbindlich. Unsere Beratung ist anbieterneutral. |

Faktencheck 1: "In meinem Beruf werde ich nicht Berufsunfähig"

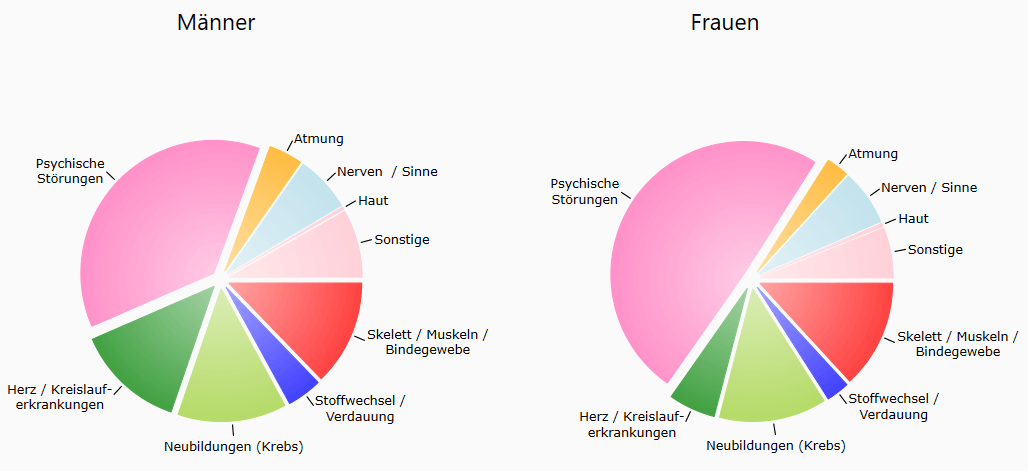

Als Argument gegen eine Berufsunfähigkeitsversicherung wird zum Beispiel häufig vorgebracht: "In meinem Beruf werde ich nicht berufsunfähig und könnte diesen theoretisch auch noch im Rollstuhl ausüben". Anhand dieser Aussage merkt man, dass sehr viele davon ausgehen, dass man nur durch einen Unfall und entsprechende Leiden am Bewegungsapparat (Skelett, Muskeln, Bindegewebe) berufsunfähig wird. Dies wird bei der Berufsunfähigkeitsversicherung natürlich mit abgedeck, jedoch zeigt die Statistik für die Leistungsauslöser, dass dieser Bereich eher vernachlässigt werden kann und nicht wie allgemein eingeschätzt, einer der Hauptgründe für den Eintritt einer Berufsunfähigkeit ist.

Für rund 50 % aller Leistungen durch die Berufsunfähigkeitsversicherung sind psychische Erkrankungen verantwortlich. Hierzu zählen Depressionen, Angsststörungen, Burnout, etc. was jeden treffen kann - unabhängig davon, ob man im Büro arbeitet oder einer körperlichen Tätigkeit nachgeht. Frauen sind hiervon statistisch gesehen noch stärker betroffen als Männer (siehe Grafik).

Gründe für Berufsunfähigkeit | Ihr Finanzberater und Versicherungsmakler Freiburg zeigt auf

Gründe für den Eintritt von Berufsunfähigkeit nach Diagnosegruppen. Quelle: FinanzplanerPro

Natürlich spielt auch das Berufsrisiko eine Rolle. Ein Handwerker ist in seinem Alltag größeren Gefahren ausgesetzt wie ein Bürokaufmann. Doch die Gründe für eine Berufsunfähigkeit sind sehr vielfältig und stehen nicht automatisch in direktem Zusammenhang mit dem ausgeübten Beruf, wenn man bspw. an psychische Leiden, Herzkreislaufbeschwerden und Krebserkrankungen denkt.

Faktencheck 2: "Im Fall von Berufsunfähigkeit hilft mir der Staat"

Der Staat prüft für alle nach 1961 geborenen Bürger nicht, ob eine Berufsunfähigkeit vorliegt sondern nur ob eine Erwerbsminderung besteht. Der Unterschied ist so einfach wie dramatisch! Kann z.B. ein Pilot seinen Beruf aufgrund einer Augenerkrankung nicht mehr ausüben, so wäre er zwar berufsunfähig, aber nicht allgemein arbeitsunfähig - er könnte wahrscheinlich noch einer kaufmännischen Tätigkeit nachgehen. Eine staatliche Leistung in Form der Erwerbsminderungsrente hätte er also nicht zu erwarten und müsste mit einer großen Einkommensminderung rechnen.

Wie kann das sein? Die Antwort findet sich in den Bedingungen der Berufsunfähigkeitsversicherung (BU): "Berufsunfähigkeit liegt vor, wenn die versicherte Person infolge Krankheit, Körperverletzung oder Kräfteverfall, die ärztlich nachzuweisen sind, voraussichtlich sechs Monate ununterbrochen ihren zuletzt ausgeübten Beruf - so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war - nicht mehr zu mindestens 50 % ausüben kann und auch keine andere Tätigkeit konkret ausübt, die ihrer bisherigen Lebensstellung entspricht". (Definition Berufsunfähigkeit. Quelle: AVB der Bayerischen)

Gute Berufsunfähigkeitsversicherungen beinhalten einen konkreten Verweisungsverzicht. Das heißt, auch wenn der Pilot aus dem oben genanntem Beispiel noch als Bürokraft arbeiten könnte, so entspräche diese Tätigkeit nicht seiner bisherigen Lebensstellung (er wird hier deutlich weniger verdienen). Er würde daher eine monatliche Rente aus der Berufsunfähigkeitsversicherung erhalten. Der Staat trifft hier keine Abgrenzung und schaut lediglich, ob die Person generell arbeitsfähig ist! Als Finanz- und Versicherungsmakler in Freiburg haben wir diese Lücke aufzuzeigen.

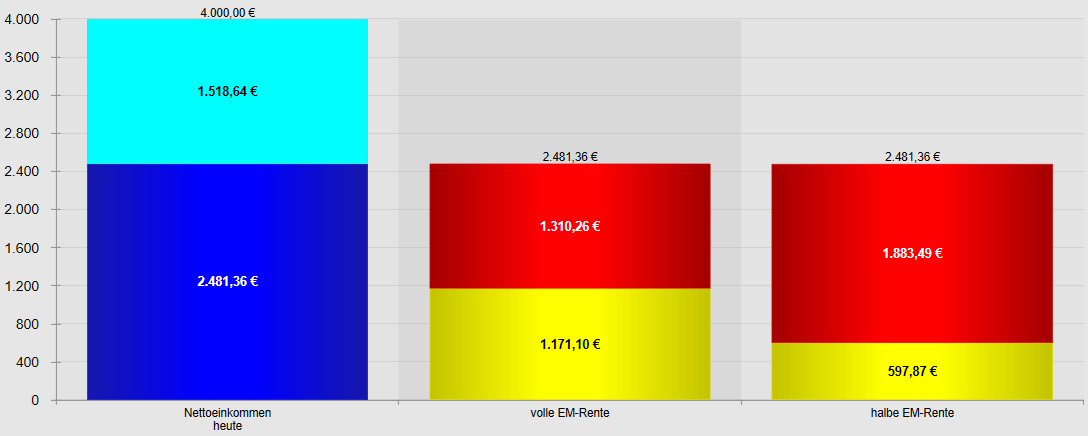

Leistungen und Voraussetzungen der Erwerbsminderungsrente

Doch selbst wer die Erwerbsminderungsrente zugesprochen bekommt, schafft es hiermit nicht den gewohnten Lebensstandard aufrecht zu erhalten. Die Leistungen des Staates sind sehr gering und in eine volle und eine halbe Erwerbsminderungsrente gestaffelt:

Die halbe Erwerbsminderungsrente (ca. 16 % vom Bruttolohn)

• erhält, wer wegen Krankheit noch mindestens drei, aber nicht mehr als sechs Stunden täglich arbeiten kann (in allen Tätigkeiten!)

Die volle Erwerbsminderungsrente (ca. 32 % vom Bruttolohn)

• erhält, wer wegen Krankheit weniger als drei Stunden täglich arbeiten kann (in allen Tätigkeiten!)

Voraussetzungen für den Erhalt der Erwerbsminderungsrente

• man muss mindestens fünf Jahre vor Eintritt der Erwerbsminderung in der deutschen Rentenversicherung versichert gewesen sein und

• in den letzten fünf Jahren vor Eintritt der Erwerbsminderung mindestens drei Jahre Pflichtbeiträge in die Rentenversicherung eingezahlt haben

Beispiel für die Höhe der Erwerbsminderung (EM-Rente) bei einem Bruttolohn von 4.000 € pro Monat! Quelle: FinanzplanerPro

Auszubildende und Studenten erfüllen die Voraussetzungen für die Erwerbsminderungsrente in der Regel nicht, weshalb eine Berufsunfähigkeitsversicherung vor allem für junge Menschen sehr wichtig ist. Für den Abschluss einer Berufsunfähigkeitsversicherung muss man sich nicht in einem Arbeitsverhältnis befinden. Auch Schüler und Studenten können sich und sollten sich auch versichern. "Früh sein" lohnt sich besonders!

Berufsunfähigkeitsversicherung - besondere Vorteile für Schüler und Studenten

Sich mit einer Berufsunfähigkeitsversicherung früh auseinanderzusetzen bringt einige Vorteile mit sich. Warum sollte man eine Berufsunfähigkeitsversicherung möglichst jung abschließen? Die Beiträge, die ein Kunde für seine BU-Absicherung zahlen muss, richten sich nach folgenden Faktoren:

Eintrittsalter

Je jünger das Alter bei Abschluss der Berufsunfähigkeitsversicherung, desto günstiger sind die Beiträge. Hat man einmal die Versicherung abgeschlossen, bleiben einem die Konditionen grundsätzlich über die gesamte Vertragslaufzeit erhalten. Eine Berufsunfähigkeitsversicherung sollte daher immer möglichst jung abgeschlossen werden.

Berufliche Tätigkeit

Des Weiteren wirkt sich die bei Abschluss der Versicherung ausgeübte berufliche Tätigkeit stark auf den Beitrag aus. Jeder Versicherer hat bestimmte Berufsgruppen definiert (bspw. 1 bis 6), welche er für die Kalkulation der Beiträge heranzieht. Je niedriger die Berufsgruppe, desto günstiger sind die Beiträge für die Berufsunfähigkeitsversicherung. Ein Handwerker wird sich aufgrund der Gefahren in seinem Alltag in einer höheren Berufsgruppe wiederfinden und ein kaufmännischer Angestellter in einer niedrigeren. In welche Berufsgruppe werden Schüler eingruppiert? Als Schüler nimmt man ebenfalls eine der vorderen Ränge ein, auch wenn zum jetzigen Zeitpunkt noch gar nicht klar ist, welcher Beruf später mal ausgeübt wird. Das tolle hierbei ist, dass in den Bedingungen guter Berufsunfähigkeitsversicherungen geregelt ist, dass es keine berufliche Nachmeldepflicht gibt. Selbst wenn der Schüler oder ein kaufmännischer Angestellter später mal eine handwerkliche Tätigkeit ausüben, bleiben ihnen die niedriege Berufsgruppe und die günstigen Beiträge erhalten.

Gesundheitszustand

Je jünger man ist, desto weniger häufig liegen kritische Vorerkankungen vor, die einem bei der Beantragung der Berufsunfähigkeitsversicherung Schwierigkeiten bereiten können. Beim Abschluss der Versicherung werden einige Gesundheitsfragen gestellt, welche ausführlich beantwortet werden müssen. Je nach Vorerkrankung muss man mit einem Risikozuschlag, einem Leistungsausschluss oder gar einer Ablehnung durch den Versicherer rechnen. Junge Menschen sind hiervon weniger oft betroffen.

Berufsunfähigkeitsversicherung über einen Versicherungsmakler abschließen!

Eine Berufsunfähigkeitsversicherung (BU) sichert Ihre Arbeitskfraft ab und zählt damit zu einer der wichtigsten Versicherungen überhaupt. Hier ist es wichtig keine Fehler zu machen und sich Unterstützung von einem Profi mit großem Erfahrungswert zu holen. Ein Versicherungsmakler ist hierbei die beste Wahl. Ein Versicherungsmakler ist unabhängig, das heißt nicht an einzelne Produkte oder Anbieter gebunden. Hier können Sie einen umfangreichen Marktvergleich aller Berufsunfähigkeitsversicherer erwarten. Ein seriöser Berater geht individuell auf Sie ein und betrachtet Ihre persönliche Berufs- und Familiensituation. Ein Auszubildender steht bspw. noch ganz am Anfang seiner beruflichen Laufbahn und benötigt daher einen niedrigeren Schutz wie ein Familienvater mit zwei Kindern, welcher eine deutlich größere finanzielle Verantwortung trägt.

Empfohlene Laufzeit und Höhe einer Berufsunfähigkeitsversicherung (BU)

Bei der Berufsunfähigkeitsversicherung vereinbart man eine monatliche Rentenzahlung (nicht mit der gesetzlichen Rente verwechseln!) für den Fall, dass man berufsunfähig wird. Diese wird einem im Fall der Fälle gezahlt, bis man entweder wieder genesen ist oder die Vertragslaufzeit endet. Dies zeigt einem, dass die Wahl der Versicherungsdauer von großer Bedeutung ist. Was bringt ein günstiger Schutz bis Endalter 50, wenn es dann noch 17 weitere Jahre bis zur Altersrente sind, die man schwer überbrücken kann! Ihr Versicherungsmakler in Freiburg legt daher Wert auf:

Die optimale Laufzeit einer Berufsunfähigkeitsversicherung (BU)

Empfehlenswert ist eine lebenslange Berufsunfähigkeitsversicherung. Jedoch bieten nur weniger Versicherer einen solchen Schutz an und je nach Berufsgruppe ist eine lebenslange Berufsunfähigkeitsversicherung auch sehr teuer. Der Versicherungsschutz sollte alternativ in jedem Fall bis zum Alter 67 abgeschlossen werden, was dem aktuellen Beginn der Regelaltersrente entspricht. Eine nachträgliche Verlängerung der Versicherungsdauer geht in der Regel nicht und wenn, dann nur mit einer erneuten Gesundheitsprüfung. Eine Ausnahme kann bestehen, wenn der Gesetzgeber die Regelaltersgrenze nach oben setzt, bspw. von 67 auf 70 Jahre. Gute Gesellschaften bieten einem dann die Möglichkeit die Berufsunfähigkeitsversicherung ohne Gesundheitsfragen zu verlängern. Sollte man sich aus irgendeinem Grund dazu entschließen die Berufsunfähigkeitsversicherung kündigen zu wollen, geht dies jederzeit. Das heißt, es besteht eine Flexibilität. Also lieber von Anfang an eine lange Laufzeit wählen, als es irgendwann zu bereuen, dass man sich wegen ein paar Euro Mehrbeitrag für eine ungenügende Absicherung entschieden hat.

Die optimale Höhe einer Berufsunfähigkeitsversicherung (BU)

Die Höhe der vereinbarten monatlichen Berufsunfähigkeitsrente sollte zwischen 70 % und 80 % des aktuellen Nettoeinkommens liegen. Wie bei der Laufzeit, kann man auch die Höhe der Absicherung nicht willkürlich verändern. Wenn man die erneute Prüfung des Gesundheitszustands bei der Erhöhung der Berufsunfähigkeitsrente umgehen möchte, gibt es zwei Wege: Über die Beitragsdynamik oder Nachversicherungsgarantien.

Die Beitragsdynamik bedeutet, dass der Versicherer jedes Jahr die abgesicherte Rente um einen Prozentsatz (in der Regel 3 % oder 5 %) erhöht - und das ohne Gesundheitsprüfung. Durch Gehaltssteigerungen und die Inflation macht es Sinn, diese Beitragsdynamik in die Berufsunfähigkeitsversicherung zu inkludieren. Jedes Jahr wird man dann vom Versicherer angeschrieben und über die Erhöhung der Absicherung und der Erhöhung des Beitrages (in gleichem Verhältnis) informiert. Bei guten Versicherern hat man die Möglichkeit dieser Dynamik flexibel zu widersprechen und diese auch zu einem späteren Zeitpunkt wieder in Kraft treten zu lassen.

Die Nachversicherungsgarantien sind eine schöne Möglichkeit die abgesicherte Berufsunfähigkeitsrente auf einen Schlag um eine größere Summe zu erhöhen (bspw. von 1.000 € auf 1.500 €). Hierzu gibt es bestimmte Anlässe, wie bspw. die Beendigung der Berufsausbildung/ des Studiums, Geburt eines Kindes, Aufnahme einer Baufinanzierung und noch viele weitere. Mit diesen Ereignissen geht in der Regel eine größere finanzielle Verantwortung einher, sodass die Versicherer einem die Erhöhung der abgesicherten Rente ohne Gesundheitsprüfung gewähren. Hier muss man allerdings beachten, dass man in der Regel nur 6 Monate nach Eintritt des entsprechenden Ereignisses Zeit hat, dies dem Versicherer zu melden. Bei welchen Ereignissen genau eine Erhöhungsmöglichkeit besteht, wird in den jeweiligen Versicherungsbedingungen ausgewiesen. Sehr gute Versicherer bieten mittlerweile auch ereignisunabhängige Nachversicherungsmöglichkeiten an, bspw. in den ersten 10 Vertragsjahren flexibel oder zum fünften Jahrestag des Abschlusses der Versicherung. Aus der Erfahrung wissen wir, dass Kunden oftmals nicht an diese Erhöhungsmöglichkeiten Ihrer Berufsunfähigkeitsversicherung denken. Als Versicherungsmakler in Freiburg legen wir uns mittlerweile eine eigene Wiedervorlage und können unsere Kunden dann gezielt an die Erhöhungsoption erinnern.

Gesundheitsfragen bei der Berufsunfähigkeitsversicherung richtig beantworten!

Eine Berufsunfähigkeitsversicherung bietet nur einen Schutz, wenn sie auch korrekt beantragt wurde. Bei der Beantragung einer Berufsunfähigkeitsversicherung werden viele Gesundheitsfragen gestellt, welche großes Fehlerpotenzial aufweisen. Von gefährlichen Hobbies, über Auslandsaufenthalte, bis zu Allergien, Operationen und sonstigen Vorerkrankungen, muss alles im Antrag der Berufsunfähigkeitsversicherung angegeben und erläutert werden. Wer falsche oder ungenügende Angaben trifft, hat keinen Versicherungsschutz. Zwar erhält man den Versicherungsschein und zahlt auch entsprechende Beiträge, tritt aber der Fall einer Berufsunfähigkeit ein, prüft jeder Versicherer, ob bei Antragstellung auch alle Gesundheitsfragen korrekt beantwortet wurden. Ist dies nicht der Fall, darf der Berufsunfähigkeitsversicherer im Rahmen der vorvertraglichen Anzeigepflichtverletzung vom Vertrag zurücktreten. Als Kunde erhält man dann keine Leistung!

Sie fragen sich, wie der Berufsunfähigkeitsversicherer nachträglich prüfen kann, ob alle Fragen korrekt vom Kunden beantwortet wurden? Der Versicherer fordert im Leistungsfall Ihre Krankenakte bei der Krankenkasse an. Hier sind alle Arztbesuche festgehalten und enstprechende Einträge der Ärzte vorhanden.

Es ist also sehr wichtig einen kompetenten Ansprechpartner zu haben, der einem Unterstützung bei der Beantwortung der Gesundheitsfragen bietet. Achten Sie darauf, dass Ihr Berater die Antragsfragen nicht nur überfliegt, sondern ausführlich mit Ihnen durchgeht. Eine gewissenhafte Beantragung der Berufsunfähigkeitsversicherung nimmt viel Zeit in Anspruch und kann nicht mal schnell geschehen. Wir nehmen dies sehr ernst!

Fordern Sie Ihre Krankenakte für die Berufsunfähigkeitsversicherung an!

Fordern Sie für die Beantwortung der Gesundheitsfragen der Berufsunfähigkeitsversicherung Ihre Krankenakte bei der Krankenkasse an!

Die wenigsten wissen noch, wann sie in den letzten Jahren, aus welchem Grund, bei welchen Ärzten gewesen sind. Daher ist es sinnvoll die Krankenakte bei seiner Krankenkasse anzufordern. Diese bietet Ihnen eine sehr gute Orientierungshilfe bei der Beantwortung der Gesundheitsfragen. Somit wird verhindert, dass Sie versehentlich Dinge vergessen oder manchen Daten falsch im Kopf haben (bspw. das Datum einer Operation). Die Beantragung der Krankenakte (auch Versichertenauskunft genannt) ist kostenlos und kann telefonisch oder schriftlich beantragt werden.

Sie möchten Ihre Krankenakte anfordern? Nutzen Sie unseren Vordruck: PDF-Dokument: Formular zur Beantragung der Krankenakte

Alternativ können Sie auch über die kassenärztliche Vereinigung Ihre Krankenakte beantragen.

Dies ist kostenlos und geht bequem online: Jetzt Krankenakte beantragen

Folgende Angaben sind wichtig:

• Betreff: Bitte um Zusendung der Versichertenauskunft nach § 83 SGB X

• Inhalt: Bitte um eine Auskunft über den längst möglichen Zeitpunkt

Innerhalb von ein bis zwei Wochen erhalten Sie die Krankenakte dann per Post zugeschickt.

Vorteil einer "anonymen Risikovoranfrage" durch einen Versicherungsmakler

Berufsunfähigkeitsversicherer haben eine eigene Risikoprüfung, welche die Vorerkrankungen von Antragstellern einschätzt. Je nach Schweregrad der Vorerkrankung kann es sein, dass Sie als Kunde leider Einschnitte bei Ihrer Berufsunfähigkeitsversicherung machen müssen, in Form von:

einem Risikozuschlag (es wird für den Berufsunfähigkeitsschutz ein höherer Beitrag fällig)

einem Leistungsausschluss (Einzelerkrankungen werden nicht mitversichert und lösen keinen Leistungsfall aus)

einer Zurückstellung/Ablehnung (Versicherer bieten zum aktuellen Zeitpunkt gar keinen Versicherungsschutz an)

Jede Versicherungsgesellschaft hat aber ihre eigenen Risikoprüfer, welche die Vorerkrankungen unterschiedlich einschätzen. So kann es deutliche Unterschiede geben, bei der Wahl des Versicherungsunternehmens. Um im Voraus zu ermitteln, welcher Versicherer einem das beste Votum ausstellt, ist eine anonyme Risikovoranfrage sinnvoll. Das heißt, es werden zunächst die Gesundheitsfragen beantwortet (am besten anhand der Versichertenauskunft) und anschließend werden die persönlichen Daten (Name, Anschrift usw.) entfernt und gleichzeitig an mehrere Versicherer geschickt. Ein unabhängiger Versicherungsmakler bietet Ihnen diesen Service kostenfrei an. Sobald die Einschätzungen der Versicherer zum Gesundheitszustand vorliegen, kann eine Entscheidung zu Gunsten eines Versicherers getroffen werden - im Optimalfall eine Gesellschaft, die bereits in der Voranfrage eine Annahme zu Normalbedingungen in Aussicht gestellt hat.

Sie fragen sich, warum Sie nicht einfach einen Antrag bei Ihrem gebundenen Versicherungsvertreter einreichen sollten, da wenn man eine Erschwernis bekommt (Leistungsausschluss, Risikozuschlag oder gar eine Ablehnung), zur Not ja noch den Anbieter wechseln kann oder nicht?!

Viele Versicherungsgesellschaften stellen im Antrag der Berufsunfähigkeitsversicherung die Frage, ob die versicherte Person in den letzten fünf Jahren bereits bei anderen Gesellschaften einen Antrag eingereicht hat und ob es dort zu einer Erschwernis kam. Dies müsste man entsprechend bejahen und hätte somit auch schlechtere Chancen bei einem neuen Versicherer. Verspielen Sie also nicht leichtfertig Ihre guten Chancen auf einen optimalen Versicherungsschutz und nehmen Sie die Beratung eines erfahrenen Versicherungsmaklers wahr.

Berufsunfähigkeitsversicherung in Freiburg - Unsere Expertise | Ihr Mehrwert

Eine unabhängige & unverbindliche Beratung

Einen erfahrenen Experten mit viel Erfahrung

kostenlose & anonymisierte Risikovoranfragen

Einholung von Angeboten vieler Versicherer

Tarife mit vereinfachter Gesundheitsprüfung

Weil eine Berufsunfähigkeitsversicherung wichtig ist.

Kommen Sie auf uns zu und lassen Sie sich kompetent beraten!

Wenn durch Vorerkrankungen kein Versicherungsschutz für eine "BU" möglich ist

Wer aus gesundheitlichen Gründen keine Berufsunfähigkeitsversicherung erhält, sollte die Möglichkeit einer privaten Rentenversicherung mit Beitragsbefreiung bei Berufsunfähigkeit ins Auge fassen. Der Kapitalaufbau und die Rentenvorsorge sollten in einer solchen Situation verstärkt fokussiert werden und eine fondsgebundene Rentenversicherung bietet interessante Möglichkeiten gewinnbringend Geld für das Alter anzusparen. Wird man während der Ansparphase berufsunfähig, zahlt der Versicherer den Sparbeitrag weiter. Für den Abschluss dieses Zusatzbausteins gibt es Versicherer, welche keine Gesundheitsprüfung erheben. Erfahren Sie hier mehr zum Thema fondsgebundene Rentenversicherung.

Wir unterstützen Sie im Leistungsfall der Berufsunfähigkeitsversicherung

Im ersten Schritt ist es wichtig eine Berufsunfähigkeitsversicherung zu haben. Man hofft natürlich, dass man diese niemals in Anspruch nehmen muss. Tritt allerdings der Fall von Berufsunfähigkeit ein, gilt es bei der Beantragung der Leistung einige Dinge zu beachten. Wir informieren Sie!

Der Versicherer, bei dem Sie die Berufsunfähigkeitsversicherung abgeschlossen haben, prüft den Leistungsantrag sehr gewissenhaft. Diese Vorgehensweise ist für die Versicherungsgemeinschaft (das heißt Sie als Kunden) überaus wichtig, wird in den Medien aber oftmals schlecht dargestellt. "Versicherungen zahlen am Ende eh nicht", heißt der Vorwurf gegen die gesamte Branche. Doch wenn auch bei unberechtigten Ansprüchen geleistet würde, hätte dies am Ende für alle anderen Kunden negative Auswirkungen, da die Beiträge für die Versicherung deutlich teurer werden müssten.

Wenn Sie Leistung aus Ihrer Berufsunfähigkeitsversicherung beantragen wollen, nehmen Sie unbedingt die Unterstürtung Ihres Versicherungsmaklers in Anspruch. Erfahrung spielt hier eine große Rolle. Als Kunde weiß man in der Regel nicht, welche Dinge zu beachten sind und wo sich vielleicht Fallstricke beim Leistungsantrag befinden. Abhängig von Ihrem Leiden, weswegen Sie die BU-Leistung beantragen wollen, kommt es auf die richtige Schilderung der Sachlage an. Der Leistungsantrag umfasst oftmals sehr viele Seiten und es gilt einige Fragen detailliert zu beantworten. Fällt Ihnen bspw. hier auf, dass Sie schon bei der Beantragung der Versicherung das ein oder andere Leiden hatten, dies aber bei den Gesundheitsfragen des Antrags - wissentlich oder unwissentlich - unberücksichtigt ließen, gilt besondere Aufmerksamkeit.

Sie haben eine Rechtsschutzversicherung? Ziehen Sie eine Rechtsberatung für den Leistungsantrag Ihrer Berufsunfähigkeitsversicherung in Betracht. Viele Anbieter bieten eine kostenlose telefonische Erstberatung an. Beim sehr guten Rechtsschutzversicherer KS/AUXILIA können Sie neuerdings auch einen BU-Antrags-Check in Anspruch nehmen. Sie haben zum Rechtsschutz nähere Fragen? Kommen Sie jederzeit gerne auf uns zu.